Aktuelle News

- Die sieben Arten der Verschwendung – Lean Management in Produktion und Verwaltung

- Unser europäisches Controlling Verständnis ist weltweit gefragt

- Integrierte Planung – Ein Schlüssel zur verbesserten Unternehmenssteuerung

- 24 Monate Blick nach vorn – Liquiditätsplanung unter dem Blickwinkel des § 18 InsO

Seminarangebot zu diesem Thema

Macht Transfer-Pricing die Interne Leistungsverrechnung (ILV) überflüssig?

Die Diskussion über internationale Gewinnverschiebungen von Unternehmen – zahlreiche Großkonzerne waren in der Presse – hat, teilweise auch sehr populistisch verpackt, die breite Öffentlichkeit erreicht. Doch das Thema birgt auch seine Tücken, u.a., da nur sehr wenige Controller die Auswirkungen steuerlicher Entscheidungen (Tranferpricing) des Unternehmens auf Controlling-relevante Zahlen einschätzen können.

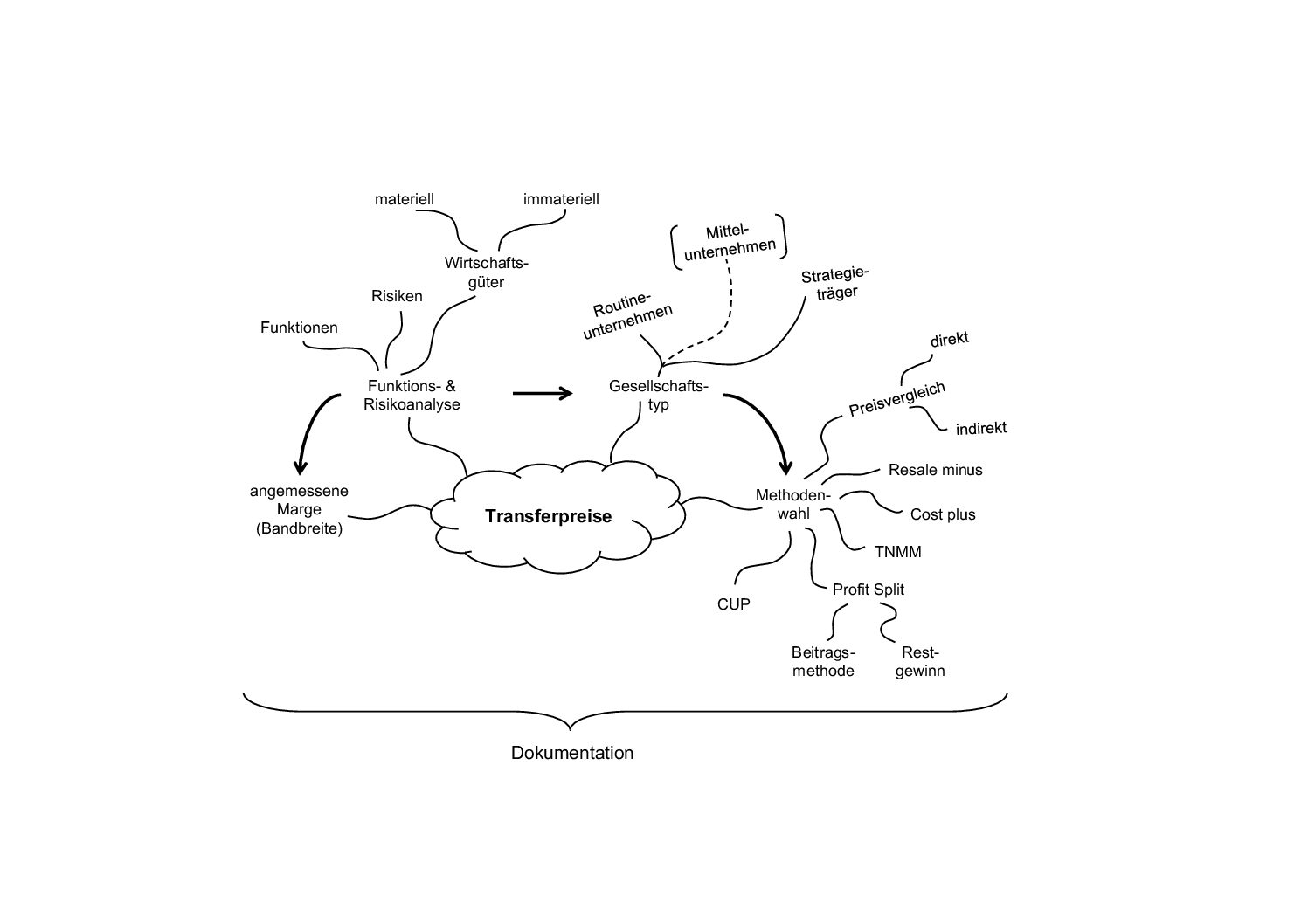

Wie breit dieses Themenfeld ist und welche steuerlichen Betrachtungen dabei tangiert werden, dokumentiert ein Mindmapping aus der 3-teiligen Serie im Controller Magazin von dem CA-Trainer und Experten für Verrechnungspreise, Guido Kleinhietpaß.

Ein Beispiel:

Die OECD kennt sechs Methoden, nach denen Transferpreise ermittelt werden:

- Preisvergleichsmethode / Comparable Uncontrolled Price Method (CUP)

- Wiederverkaufspreismethode / Resale Price Method (R-/RPM)

- Kostenaufschlagsmethode / Cost-Plus Method (C+)

- Geschäftsvorfallbezogene Nettomargenmethode/Transactional Net Margin Method (TNMM)

- Geschäftsvorfallbezogene Gewinnaufteilungsmethode / Profit Split Method (PSM)

- Gewinnvergleichsmethode / Comparable Profit Method (CPM)

Die ersten drei werden von der OECD und auch von Deutschland als vorrangig betrachtet. Sie werden „transaktionsbezogen“ genannt. Die letzten drei Methoden („gewinnorientiert“ genannt) sind bei uns nachrangig.

In den USA ist es genau umgekehrt. Die Gewinnvergleichsmethode ist in Deutschland sogar verboten.

Learnings, die Leser aller 3 Teile mitnehmen:

- Umlagen sind steuerlich beliebte Methode bei der Verrechnung von Dienstleistungen. Dabei können unsinnige Zahlen entstehen (erläutert im Teil 2 der Serie anhand von Zahlenbeispielen). Was nur wenige Controller wissen: Eine Verschlechterung bei der Marge einer Leistung kann bei anderen Leistungen ausgewiesen werden.

- Die Steuer bestimmt durch Benchmarks die angemessene Marge. Das operative Handeln wird untergraben, weil die Steuerabteilung Maßnahmen ergreifen muss, um die erlaubte Bandbreite der Marge zu erreichen (also bei zu viel Marge diese senken und bei zu wenig Gewinn diesen erhöhen – wissen ebenfalls nur sehr wenige Controller)

- Nicht fälschlich zu glauben, man könnte die steuerlich herbeigeführten Daten interpretieren und so eine Aussage über den operativen Erfolg (z.B. Vertrieb oder Produktion) treffen, ohne die steuerlichen Effekte zu bereinigen

- Das heißt insbesondere, dass das EBIT der lokalen Gesellschaft im Regelfall nicht geeignet ist, darauf einen Zielmaßstab (Bonus) für den Manager zu vereinbaren

- Es kann sogar sein (beispielsweise in der Produktion), dass höhere operative Ineffizienz aufgrund der Besonderheiten des internationalen Steuerrechts zu einem höheren Gewinnausweis (Ausweis!) führt – was inhaltlich grober Unfug ist.

Ergänzender Hinweis:

Wenn Sie dieses Thema besonders interessiert oder Sie gerne auf der Fachtagung Verrechnungspreise noch zusätzliche Themen- und Themen-Aspekte behandelt haben wollen, können Sie dies in unserer Umfrage zum Programm der Fachtagung gerne hinterlegen.