Aktuelle News

- Die sieben Arten der Verschwendung – Lean Management in Produktion und Verwaltung

- Unser europäisches Controlling Verständnis ist weltweit gefragt

- Integrierte Planung – Ein Schlüssel zur verbesserten Unternehmenssteuerung

- 24 Monate Blick nach vorn – Liquiditätsplanung unter dem Blickwinkel des § 18 InsO

Seminarangebot zu diesem Thema

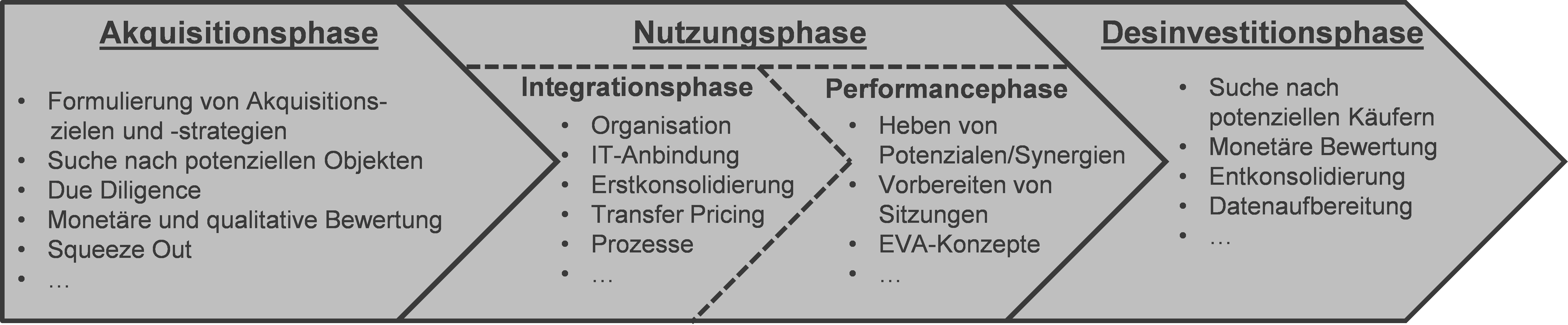

Lebenszykluskonzept für das Beteiligungs-Controlling

Für das Beteiligungs-Controlling gibt es keine festen Definitionen und Inhalte; es ist ein Begriff, der immer wieder neu mit Leben gefüllt werden muss. Die Steuerungsmöglichkeiten hängen zum einem ab von der Höhe der Beteiligung, aber auch von der Art bzw. der strategischen Ausrichtung der Muttergesellschaft (reine Finanz-Holding vs. Stammhauskonzern). Sinnvoll erscheint aber auch, die Aufgaben von Beteiligungs-Controllern von der „Lebenszyklusphase“ abhängig zu machen, in der sich die Beteiligung aktuell befindet. Dieses Konzept entstand in Anlehnung an die Idee des Produktlebenszyklus der Boston Consulting Group und beschreibt insgesamt (drei oder auch vier) Phasen. Die hier geschilderte Einteilung ist idealtypisch zu sehen. In der Realität treten häufig „Schleifen“ auf, die z.B. auf Krisensituationen bzw. Strategie-Änderungen basieren (z.B. Deutsche Bank: Verkauf vs. Integration der Postbank).

Die Akquisitionsphase beschreibt den Prozess des Beteiligungskaufs.

Sie beginnt mit der Beschreibung von Akquisitionszielen und -strategien sowie der Suche nach geeigneten Übernahmeobjekten. Kernstück in dieser Phase ist sicherlich die Due Diligence, an deren Ende eine vor allem quantitative, aber auch qualitative Bewertung der vermuteten Erfolgspotenziale steht. Die Methoden, die hierfür zur Verfügung stehen, sind sehr unterschiedlicher Natur. Fallweise kann ein Squeeze-out-Verfahren eingeleitet werden, um den dauerhaften Einfluss verbliebener Kleinaktionäre zu verhindern und dem Übernehmer eine 100%-Beteiligung zu sichern.

Die Nutzungsphase besteht aus der Integrations- und der Performancephase.

Hier geht es darum, die identifizierten „PS auf die Straße zu bringen“, d.h. die identifizierten Erfolgspotenziale in Ergebnis bzw. Cashflow umzumünzen. Dazu muss zunächst die organisatorische Eingliederung der neuen Beteiligung erfolgen, z.B.

- Anbindung und/oder Harmonisierung der IT-Systeme,

- Angleichung der Strukturen und Prozesse, z.B. Integration in bestehende Shared Service Center oder in die steuerliche Transferpreissystematik,

- Vereinheitlichung des Konzernkontenrahmens,

- Einbindung in Planung, Reporting und Risikomanagement, vor allem aber

- Angleichung/Harmonisierung der Unternehmenskulturen (!).

Angesichts der Vielzahl der in der Realität gescheiterten Übernahmen/Fusionen ist vor allem beim letzten Punkt besondere Management Attention geboten. In der Performancephase liegt der Schwerpunkt auf der Umsetzung bzw. Erreichung der Unternehmensziele. Es geht um das Heben von Synergien mit den anderen Konzerngesellschaften. Zur Erfolgsmessung werden meistens wertorientierte Steuerungskonzepte wie EVA© – Economic Value Added© herangezogen. Daneben gehört hier für Beteiligungs-Controller das Vorbereiten diverser Sitzungen (z.B. Aufsichtsrat, Gesellschafterversammlung) zu den laufenden Aufgaben.

Den Abschluss des Beteiligungslebenszyklus bildet die Desinvestitionsphase.

Spiegelbildlich zur Akquisitionsphase beschäftigt man sich mit der Beurteilung und dem Verkauf, Teilverkauf, der Eingliederung oder auch der Stilllegung bzw. Restrukturierung von Desinvestitionsobjekten. Dominierend ist hier aber nicht zwingend das Erfolgs-, sondern das Risikopotenzial.

Im Seminar Konzern- und Beteiligungs-Controlling erhalten Sie einen breiten und tiefgreifenden Überblick über die einzelnen Aufgabengebiete des Controllings in einem Unternehmensverbund. Die Veranstaltung ist auch die ideale Absprungbasis für weitere Vertiefungen, z.B. im Bereich der internationalen Verrechnungspreise oder auch Financial Due Diligence bzw. Unternehmensbewertung.

Autor: Dipl.-Kfm. Gerhard Radinger, ist Partner und Trainer bei der CA Akademie AG