Aktuelle News

- Unser europäisches Controlling Verständnis ist weltweit gefragt

- Integrierte Planung – Ein Schlüssel zur verbesserten Unternehmenssteuerung

- 24 Monate Blick nach vorn – Liquiditätsplanung unter dem Blickwinkel des § 18 InsO

- 30 Jahre International Group of Controlling (IGC)

Seminarangebot zu diesem Thema

Unternehmenswertermittlung über Multiplikatoren

Bei der Bewertung von Unternehmen ist seit vielen Jahren die Discounted Cash Flow-Methode etabliert. Dabei werden die künftig zu erwartenden Zahlungsströme des Unternehmens mit einem geeigneten Diskontierungszinssatz abgezinst. Dieser Zinssatz stellt nach dem Kapitalwertkalkül die Verzinsung der bestmöglichen Geldanlagealternative dar und damit die Hürde, die es zu überspringen gilt. So ist zwar die DCF-Methode investitionstheoretisch sauber fundiert, jedoch treten in der Praxis etliche Schwierigkeiten auf, die bei der Ermittlung der zukünftigen Cash Flows beginnen (Prognoseproblem; Subjektivität) und bei der Kommunizierbarkeit des doch sehr komplexen Verfahrens enden.

Das Methodenspektrum der Unternehmensbewertung stellt neben der DCF-Rechnung noch eine weitere Variante bereit, bei der die Wertermittlung nicht durch Diskontierung, sondern durch die Übertragung des Wertes eines oder mehrerer Vergleichsunternehmen direkt auf das Bewertungsobjekt erfolgt: Die Multiplikatorenbewertung.

Der Grundgedanke ist, das subjektive Ermessen des Bewerters (größtenteils) durch die „Objektivität des Marktes“ zu ersetzen. Die Multiplikatormethode ist in der Zeit des New Economy-Booms populär geworden, ihre Bedeutung hat seither stetig zugenommen. Multiplikatoren („multiples“) entstehen landes- und branchenspezifisch durch Beobachtung der Marktpreisentwicklung, d.h. der Unternehmenswert wird aus vergleichbaren Transaktionen abgeleitet. Ein Multiplikator wird errechnet, indem man den Wert des Unternehmens durch eine noch zu definierende Bezugsgröße dividiert.

Multiplikator = Unternehmenswert / Bezugsgröße; bzw.

Unternehmenswert = Multiplikator x Bezugsgröße

Als Bezugsgröße werden vor allem Zahlen aus Bilanz, der Gewinn- und Verlustrechnung oder der Kapitalflussrechnung. In Abhängigkeit von der betrachteten Branche können auch weitere Basisgrößen zum Einsatz kommen. Dabei handelt es sich um Kenngrößen, die für die jeweilige Branche wichtige Leistungskriterien des Unternehmens widerspiegeln, z.B.:

Abb. 1: Als Multiplikatoren können auch nicht-finanzielle Größen dienen

Die hier benötigten Inputfaktoren lassen sich in der Praxis meistens leichter beschaffen als rein finanzorientierte Größen. Natürlich können sie nur als Wertindikation bzw. als erste Näherungsgröße verwendet werden.

Die Anwendung der o.a. Formel impliziert, dass zwischen Unternehmenswert und Bezugsgröße ein lineares Verhältnis existiert. Das Bestreben muss es daher sein, die wesentlichen Wertdeterminanten des Unternehmens wie etwa Umsatzwachstum und Rentabilität in der verwendeten Bezugsgröße abzubilden.

Equity- und Entity-Multiples

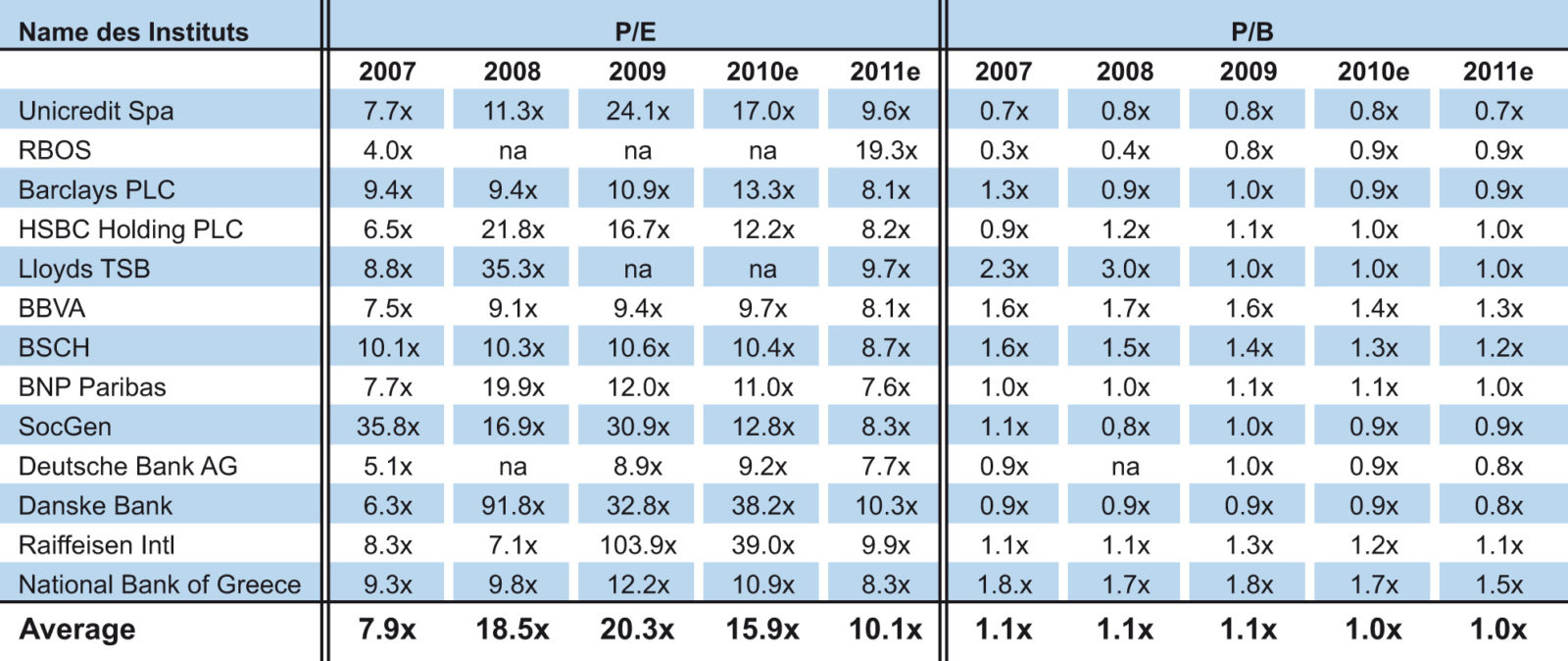

Für die Bildung von Multiplikatoren kommen zwei Informationsquellen in Frage: Zum einen werden aus Börsenkursen von Vergleichsunternehmen sog. Marktmultiplikatoren („trading multiples“) abgeleitet: Hier finden Multiplikatoren vor allem in der Aktienanalyse Anwendung, um eine Kapitalmarktbewertung einzelner Papiere zu überprüfen und abzugeben. Gebräuchlich sind hier vor allem das Kurs-Buchwert-Verhältnis (KBV bzw. Price-Book-Ratio P/B) und das Kurs-Gewinn-Verhältnis (KGV bzw. Price-Earnings-Ratio P/E).

KBV = Marktkapitalisierung / bilanzielles Eigenkapital

Das bilanzielle Eigenkapital ist ein Gegenwartswert, in dem sich Ausschüttungspolitik und Geschäftsentwicklung der Vergangenheit widerspiegeln. Über die zukünftige Ertragskraft und stille Reserven sagt es jedoch nichts aus. Bei einem KBV von (dauerhaft) kleiner 1 sollte über die Zerschlagung des Unternehmens nachgedacht werden.

KGV = Aktienkurs / Gewinn je Aktie = Marktkapitalisierung / Gewinn

Das KGV ist der wahrscheinlich bekannteste Ertragsmultiplikator und kann gedeutet werden als die Anzahl der Jahre, die es dauert, bis ein Investor sein Kapital in Form von auf Unternehmensebene versteuerten Gewinnen zurückerhalten würde. Da als Bezugsgröße der Jahresüberschuss des Unternehmens dient, hängt das KGV auch von den unterschiedlichen nationalen Rahmenbedingungen wie Zinsniveau und Steuergesetzgebung ab, was eine Vergleichbarkeit der Unternehmen erschwert.

Wichtig: Marktmultiples bewerten ein Unternehmen „aus der Sicht eines Kleinaktionärs“, d.h. der Börsenkurs spiegelt den Wert eines breit gestreuten Anteilsbesitzes wider. Kontrollrechte, die ab einem bestimmten Anteilsbesitz möglich sind, z.B. Sperrminoritäten, sind nicht eingepreist. Dies muss aber bei der Bewertung eines Mehrheitspaketes berücksichtigt werden.

Abb. 2: Die Entwicklung der Marktmultiples europäischer Banken (entnommen aus dem CA-Seminar „Bank-Controllers Workshop“; Vortrag von Ljubisa Tesic, Unicredit; Quelle: Bloomberg vom 23.11.2009)

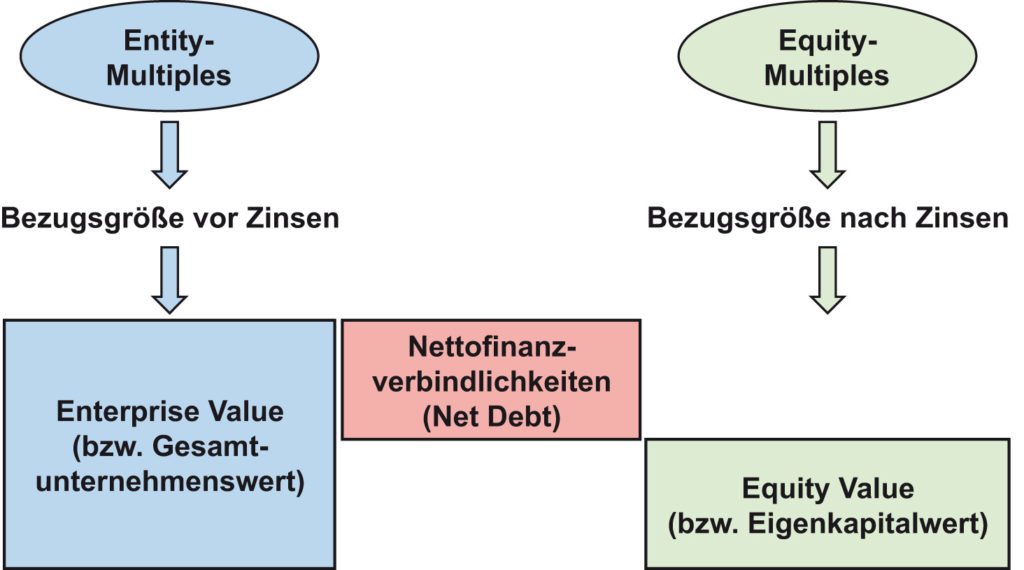

Die bisher dargestellten Größen KBV und KGV sind sog. Equity Value-Multiplikatoren, d.h. mit ihrer Hilfe ermittelt man den Marktwert des Eigenkapitals (Marktkapitalisierung). Der Wert des gesamten operativen Geschäfts eines Unternehmens ist jedoch der Enterprise Value. Dieser lässt sich wie folgt aus dem Equity Value herleiten:

Abb. 3: Equity Value und Enterprise Value unterscheiden sich vor allem durch den Ansatz des verzinslichen Fremdkapitals

Enterprise Value- oder Entity Value-Multiplikatoren entspringen konkreten M&A-Aktivitäten und beinhalten demnach sog. Übernahmeprämien für unternehmerische Kontrollrechte sowie realisierbare Synergieeffekte, die in „normalen“ Börsenkursen nicht enthalten sind. Ein solcher Multiplikator repräsentiert das Vielfache, das bei der/den zu Grunde liegenden Transaktion(en) für die betreffende Bezugsgröße bezahlt wurde. Beispielhaft seien hier der Umsatzmultiplikator und der EBIT-Multiplikator genannt. Diese beiden Kenngrößen werden auf Basis der Positionen der Gewinn- und Verlustrechnung ermittelt, wobei normalerweise einige Umgliederungen bzw. Bereinigungen vorzunehmen sind (beispielsweise sind einmalige Erträge/Aufwendungen zu eliminieren). In der Regel werden die Daten mehrerer Vergleichsunternehmen zur Verfügung stehen, daher sollte auf eine einheitliche Vorgehensweise bei der Ermittlung der Multiplikatoren geachtet werden.

Der Umsatzmultiplikator (Enterprise Value / Umsatz) hat den großen Vorteil, dass er auch bei negativen Erträgen anwendbar ist und am wenigsten durch bilanzpolitische Spielräume sowie nationale Rahmenbedingungen beeinflussbar ist (Ausnahme: Zeitpunkt der Umsatzrealisierung nach HGB vs. US-GAAP). Dagegen vernachlässigt er die Kostenstruktur und damit die Rentabilität des zu bewertenden Unternehmens völlig. Um den Umsatzmultiplikator zu bilden, ist der Umsatz ins Verhältnis zu setzen zum Gesamtunternehmenswert (Enterprise Value). Denn der Umsatz wird mit Hilfe des gesamten eingesetzten Kapitals (Eigen- und Fremdkapital) erzielt, somit wäre eine Relation (Marktkapitalisierung / Umsatz) nicht konsistent.

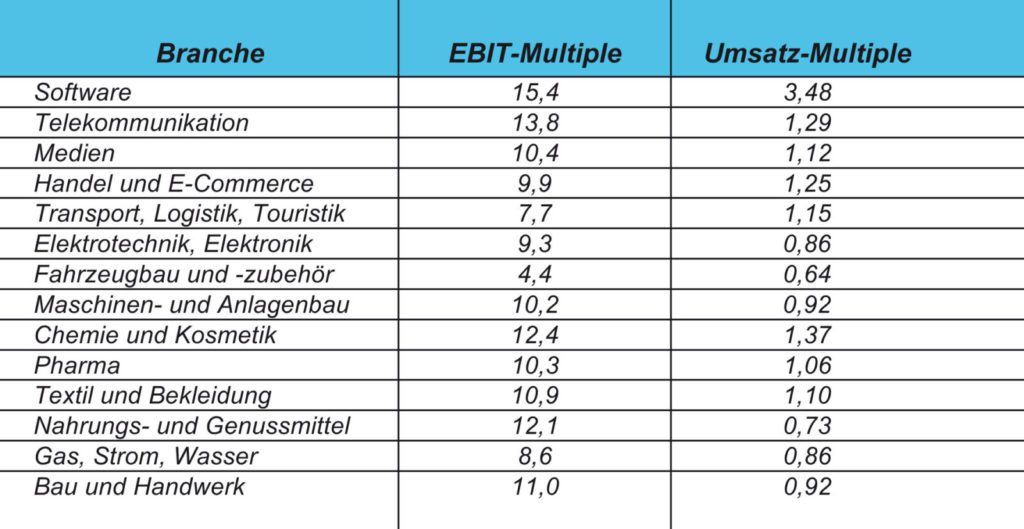

Dies gilt analog auch für den EBIT-Multiplikator (Enterprise Value / EBIT). Im Vergleich zum Umsatzmultiplikator wirken sich die verschiedenen Ansatz- und Bewertungsmethoden der Rechnungslegungssysteme, aber auch die unterschiedliche Ausnutzung bilanzpolitischer Spielräume stärker aus, was eine Vergleichbarkeit der EBITs verschiedener Unternehmen erschwert. So beeinflussen die Unterschiede bei den Abschreibungen sowohl auf Sachanlagevermögen als auch auf Geschäfts- oder Firmenwerte (Goodwill) das EBIT möglicherweise erheblich (im Gegensatz zum ebenfalls gebräuchlichen EBITDA-Multiplikator). Dagegen wird beim EBIT-Multiple die Ertragskraft des Unternehmens – wenn auch nicht in vollem Umfang – berücksichtigt.

Abb. 4: Die Branchenbetrachtung zeigt deutliche Unterschiede sowohl beim EBIT- als auch beim Umsatzmultiplikator (Quelle: www.finance-research.de Stand Januar 2010) dort findet sich auch eine Größendifferenzierung

Die Anwendung des EBITDA-Multiplikators ist nicht sinnvoll beim Vergleich von Unternehmen mit verschiedenen Anlageintensitäten. Das EBITDA eines anlageintensiven Unternehmens ist bei gleichem EBIT höher als der eines personalintensiven Unternehmens, da die Abschreibungen nicht in den EBITDA einfließen. Auch die Entscheidung, ob ein Vermögensgegenstand gekauft oder gemietet wird, führt zu Verzerrungen des EBITDA.

Ebenso wie bei den Marktmultiples sind auch bei den Transaktionsmultiples individuelle Bewertungsauf- oder -abschläge möglich z.B. bei

- Marktführerschaft

- Pure Play vs. Conglomerate

- Stamm- vs. Vorzugsaktien

- Branchenunüblichen Rentabilitäts- oder Wachstumskennzahlen

- Mangelnder Fungibilität der Anteile (z.B. keine Börsennotierung)

- Außerordentlichen Aufwendungen bzw. Erträgen

- Erreichen bestimmter Mehrheiten (Kontrollzuschläge)

- Vorhandensein nicht operativer Vermögensgegenstände

- Unterschiedlichen Rechnungslegungsstandards oder andere makroökonomische Größen.

Diese Beispiele verdeutlichen das Grundproblem der Multiplikatoren-Bewertung: Die Identifikation der geeigneten Vergleichsunternehmen. Als Anhaltspunkte können gelten:

- operative Kriterien wie z.B. Größe, Branchenzugehörigkeit, Kosten- und Kundenstruktur, geografische und produktbezogene Diversifikation, Saisonalität des Geschäfts, Marktrisiken

- finanzielle, rechtliche und steuerliche Verhältnisse (Kapital- und Eigentümerstruktur, Inflation, Steuer- und Rechnungslegungssystem, etc.).

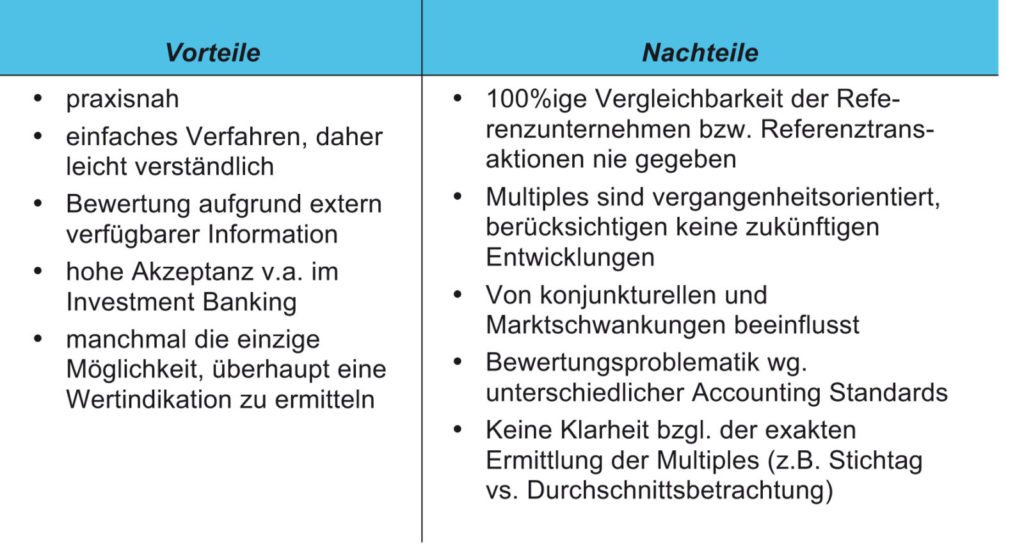

Zusammenfassung der Vor- und Nachteile

Bei mangelnder Vergleichbarkeit in Bezug auf diese und andere Kriterien ist eine Multiplikatorenbewertung nicht sinnvoll. Damit ist die Gruppe von vergleichbaren Unternehmen („peer group“) von vornherein stark eingeschränkt und möglicherweise nicht mehr repräsentativ. Lockert man dagegen die Vergleichskriterien, wird der Ermessensspielraum für den Bewerter immer größer. In der Praxis werden daher oft mehrere peer groups gebildet: Ausgehend von den am besten vergleichbaren Gesellschaften werden schrittweise weitere Unternehmen, die dem „Anforderungsprofil“ nicht mehr so gut entsprechen, in die Vergleichsgruppe mit aufgenommen. Damit kann man den Einfluss unterschiedlicher Vergleichsgruppen auf den Unternehmenswert deutlich machen. Andererseits verkomplizieren solche notwendigen Anpassungen der Multiplikatoren das Verfahren und relativieren dadurch den großen Vorteil dieser Methode, nämlich die einfache, schnelle und auch bei schlechtem Informationsstand durchführbare Bewertung. Ein gravierender Nachteil ist die fehlende Bereinigung von externen Effekten. Die Entwicklung sowohl der Marktmultiplikatoren (die in erster Linie einer relativen, nicht einer absoluten Bewertung dienen) als auch der Transaktionsmultiplikatoren folgt konjunkturellen Stimmungen. Die Spekulationsblase der New Economy um die Jahrtausendwende lieferte das beste Beispiel dafür. Die individuellen Strategien unterschiedlicher Investoren können nicht berücksichtigt werden, vielmehr werden Referenztransaktionen übertragen. Damit kann die Multiplikatorenbewertung keinen exakten Wert, sondern allenfalls einen Anhaltspunkt bzw. eine Bandbreite von Werten liefern. Ihr Einsatzgebiet im Kontext der wertorientierten Unternehmensführung beschränkt sich daher auf die Plausibilisierung von bereits durch DCF-Verfahren ermittelten Unternehmenswerten.

Abb. 5: Der relativ einfachen Anwendung der Multiplikatorenmethode steht eine große Anzahl von Nachteilen gegenüber

Abb. 5: Der relativ einfachen Anwendung der Multiplikatorenmethode steht eine große Anzahl von Nachteilen gegenüber

Gerhard Radinger

Erschienen in: Controller Magazin Juli/August 2010, S. 65-67