Potenzialprofil – am Kundennutzen orientierte Verkaufspreise finden

Kalkulation wird manchmal auch „Verkaufspreisfindung“ genannt. Das ist sicherlich verkürzend, weil z. B. auch Produktkosten1 für die Deckungsbeitragsrechnung und Herstellungskosten für den Jahresabschluss ermittelt werden. Davon abgesehen stellt sich die wichtigere Frage, wie diese „Findung“ des Verkaufspreises denn zu Stande kommt? Oft genug lautet die Antwort in Firmen, dass man keinen Preisspielraum habe; der Preis sei von der Konkurrenz bestimmt. In manchen Firmen werden darum die Entscheidungsspielräume des Vertriebs mit den verschiedenen Zeilen der Kalkulation „verzahnt“. Je nach Kompetenz darf der jeweilige Entscheider (ADM, Key-Accounter, Vertr.-Ltr.) einen kleineren oder auch größeren Preisnachlass gewähren. Jeder Preisnachlass entspricht in der Kalkulation dann einer Zeile, in der die Kosten nicht mehr durch Erträge gedeckt sind.

Diesem Trend der Verkaufspreise nach unten kann durch die Begrenzung der Entscheidungskompetenz zwar eine Zeit lang entgegengewirkt werden. Doch geht das am eigentlichen Problem vorbei. Die Frage müsste doch eher lauten: Wieso können wir uns in den Preisen nicht von der Konkurrenz abheben? Die Antwort wird in den allermeisten Fällen identisch sein: Der Preisdruck kommt daher, dass unser Außendienst dem Kunden nicht mehr begründen kann, warum er für unsere Leistung2 mehr bezahlen soll. Wo der Kunde den gleichen Nutzen hat wie bei der Konkurrenz, verwundert es nicht, dass er auch (maximal) den gleichen Preis zahlen will. Erster Schritt zur Erzielung besserer Preise ist also immer die Identifizierung der verschiedenen Aspekte des Kundennutzens und deren Gewichtung. Dann lässt sich im zweiten Schritt die aktuelle Preisbereitschaft des Kunden „erahnen“. Und mittelfristig ergibt sich die Möglichkeit, Maßnahmen zu identifizieren, die eigene Leistung so weit weiter zu entwickeln, dass ein Preispremium vom Kunden verlangt werden kann.

Dieser Gedanke wird jedoch nicht von allen Kalkulationsverfahren unterstützt. Klassisches Instrument ist/war die Zuschlagskalkulation. Sie wurde einerseits zur Engpass-orientierten Kalkulation und andererseits zur Prozesssicht weiterentwickelt. Die Schwäche liegt aber jedes Mal in der Beschränkung auf die Firmensicht; genauer gesagt auf die Kosten der Firma. Das ist, wie beschrieben in vielen Branchen, längst nicht mehr tragfähig. Ein modernes Verfahren wie das Target Costing integriert Kundensicht und Firmensicht. Es setzt dazu bei den Wünschen des Kunden und dessen Zahlungsbereitschaft an. Diese Informationen werden in „erlaubte Kosten“ für Module und Baugruppen umgerechnet, so dass bereits bei der Konzeption und Entwicklung des Produkts darauf eingegangen werden kann. Das ist ein enormer methodischer Fortschritt, weil Kundenwunsch und Kosten zueinander in Beziehung gesetzt werden. Mit der Kundensicht ist der Markt aber noch nicht vollständig dargestellt. Das „Preisschwungrad“ in Abbildung 1 zeigt alle vier relevanten Themenfelder.

Abb. 1: Das “Preisschwungrad” unterstützt als Denkhilfe die Verkaufspreisfindung

Die Aufgabe der Kalkulation ist es, die völlig verschiedenen Ebenen in die Preisfindung mit einzubeziehen. Die Kunst, einen Verkaufspreis zu finden, der allen 4 Dimensionen und seinen Wechselwirkungen gerecht wird. Die bisherigen Instrumente können den Wettbewerb nicht abbilden. Das ist Aufgabe des Potenzialprofils.

Das Potenzialprofil

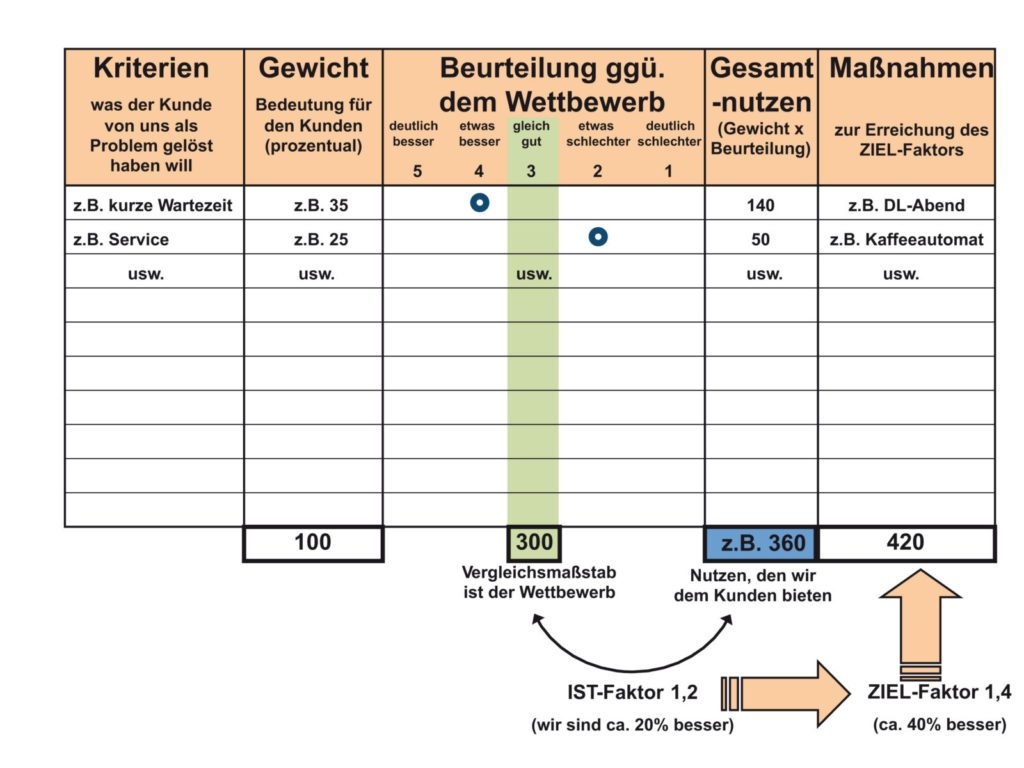

Um eine Kurzbeschreibung des Potenzialprofils (siehe Abbildung 2) an den Anfang zu stellen, könnte man sagen: durch einen Produktvergleich mit dem Wettbewerb wird die relative Höhe des Kundennutzens bestimmt. Bei welchem Leistungsaspekt liegt das eigene Produkt im Vergleich zum Wettbewerbsprodukt besser (schlechter)? Wie deutlich fällt dieser Unterschied aus?

Die Beurteilung erfolgt dabei relativ zum Wettbewerb. Dieses Vorgehen empfiehlt sich immer dann, wenn es schwer fällt, die absolute Güte einer Leistung zu beurteilen. Wann verdient z. B. ein Reifenwechsel die Note „sehr gut“ und wann nur „gut“? Das ist wesentlich schwieriger zu beurteilen, als die Frage, ob das eigene Produkt „Reifenwechsel“ besser oder schlechter als beim Wettbewerber erbracht wird. Außerdem wird die gesamte Leistung in Teilaspekte zerlegt. Im obigen Beispiel wurde beispielhaft angenommen, ein Kriterium könnte „Wartezeit“ und ein anderes könnte „begleitende Dienstleistungen“ heißen. Die Beurteilung einzelner Leistungskomponenten ist leichter zu überblicken als die pauschale Beurteilung des gesamten Reifenwechsels. Das bedeutet nicht, dass weniger Informationen benötigt werden – im Gegenteil. Der Aufwand für die Informationsbeschaffung steigt. Aber die Beurteilung wird leichter und genauer.

Abb. 2: Das Potenzialprofil-Schema systematisiert die Identifizierung des Kundennutzens uns sein Zustandekommen

Wie man sieht, wird mit dem Potenzialprofil (Abb. 2) eine rechnerische Annäherung [!] an den Kundennutzen angestrebt. Das ist von nicht zu unterschätzender Bedeutung. Firmeninterne Workshops z. B. zum Target Costing zeigen, wie schwer es in der Praxis fällt, in einem Team eine einheitliche Vorstellung von den Wünschen des Kunden zu erarbeiten. Den Kundennutzen transparent zu machen, ist sehr schwierig. Daraus eine Relation, d. h. einen Faktor ggb. dem Wettbewerber zu ermitteln, ist ein noch weitergehender Schritt, der aber wichtig ist: ein höherer Nutzen berechtigt zu einem höheren Preis. Konkret: ein 20% höherer Nutzen dient als Indikator, einen bis zu 20% höheren Preis als der Wettbewerber verlangen zu können. Es handelt sich um eine näherungsweise Bestimmung der „Preisobergrenze“. Daraus folgt nicht, dass der Preis auch so festgelegt werden sollte. Der Preis muss auch in das strategische Gesamtbild passen. Mit dem Potenzialprofil wird also keine Verkaufspreishöhe festgelegt, sondern eine Obergrenze bestimmt, die man nicht überschreiten sollte! Aus den verschiedensten Überlegungen, z. B. auch strategischer Art, kann eine völlig andere Preisfestlegung getroffen werden. Das Potenzialprofil liefert damit keine Lösung für die Preisfindung, sondern eine Teilinformation. Die Botschaft ist, dass der Nutzen genauso in die Preisfindung eingehen sollte wie die Kosten. Das gilt umso mehr, als die Höhe des Kundennutzens mit den bereits vorher erwähnten Instrumenten nicht ermittelt werden kann.

Der Aufbau des Instruments ist überaus einfach. Trotz (oder vielleicht gerade wegen) der scheinbaren Einfachheit, sind in der Praxis zahlreiche Fehler zu beobachten, die in der Anwendung des Instruments auftreten. Darum soll das Potenzialprofil Schritt für Schritt erläutert werden.

Identifizierung der Kundenwünsche

Der erste Schritt ist die Identifizierung der Kundenwünsche: „Welches Problem löst unser Produkt für den Kunden?“ Dabei dürfen keine Selbstverständlichkeiten aufgeführt werden. Wenn das Kriterium beispielhaft „Qualität“ genannt wird, dann ist das zumindest missverständlich, denn leicht folgert man daraus auf einen fest montierten Reifen. Das ist aber kein Entscheidungskriterium für den Kunden, sondern eine Voraussetzung für ihn. Andernfalls schließt er diese eine Werkstatt direkt von der Liste der in Frage kommenden Werkstätten aus.

Würde der Kunde nicht so handeln, dann hieße das entsprechende Kriterium bei einer Luftfahrtgesellschaft: „Das Flugzeug stürzt nicht ab“ und die Hersteller von Lebensmitteln würden auf Einhaltung der Hygienevorschriften verweisen. Das Kriterium „Qualität“ muss daher eine andere Bedeutung haben. Man könnte darunter vielleicht verstehen, dass der Kunde auch die Felgen gewaschen bekommt. Dann aber ist es besser, nicht von Qualität, sondern direkt von „begleitenden Services“ zu sprechen.

Allgemein gilt: Nicht nur alle gesetzlichen Anforderungen, sondern auch das, was im Rahmen des „Kano-Modells“ mit Basisanforderungen beschrieben wird, darf im Potenzialprofil nicht als Kriterium aufgeführt werden (siehe Abbildung 3).

Abb. 3: Das Kano-Modell beschreibt exemplarisch die Kundenerwartung

Ein einfaches Beispiel soll die Wirkungsweise von Basisanforderungen auf die Kundenzufriedenheit zeigen:

- Ein Autohaus kann nicht als Kriterium nennen, dass es jeden Neuwagen mit 4 Reifen ausliefert. Das ist Standard. Es ist nicht vorstellbar, dass der Kunde bei der Abholung des neuen Wagens nur drei Reifen am Fahrzeug hat. Die Nicht-Erfüllung der Basisanforderungen macht den Kunden äußerst unzufrieden.

- Wenn man nun überlegt, wo ein „Neuwagen mit 4 Reifen“ in der obigen Abb. 3 eingezeichnet werden müsste, dann ist es der Schnittpunkt der Basisanforderung mit der Achse „Kundenzufriedenheit“ (y-Achse). Die Erfüllung der Basisanforderungen macht den Kunden noch nicht zufrieden. Das Autohaus hat die Erwartung des Kunden erfüllt – mehr nicht.

- Andererseits würde die Zufriedenheit des Kunden bei einem zusätzlichen (kostenlosen) Reifen auch nur mäßig steigen. Mancher Käufer hat sich bewusst gegen ein Reserverad und für ein „Tire Kit“ entschieden, um einen größeren Stauraum zu bekommen. Die Zufriedenheit solcher Kunden würde mit steigender Reifenzahl, z. B. sechs oder mehr Reifen, nicht höher ausfallen. Es ließe sich (für das Beispiel einfach angenommen) sogar begründen, dass kein Kunde wesentlich zufriedener wird, wenn er weitere Reifen kostenlos als Zugabe bekommt – vielleicht minimal. Denn was macht er mit einem zweiten oder dritten Ersatzreifen? Allenfalls kann der Kunde die zusätzlichen Reifen verkaufen; selber nutzen kann er sie meist nicht. Je nach jährlicher Fahrleistung nutzt er den ersten Satz mehrere Jahre. Die Ersatzreifen können durch Lagerung nicht qualitativ besser werden. Darin unterscheiden sich Reifen von Whisky oder gutem Rotwein.

- Basisanforderungen werden in der Regel (zumindest mittelfristig) von allen Wettbewerbern erfüllt, denn sonst könnte sich der Wettbewerber nicht mit seiner Leistung im Markt halten. Basisanforderungen eignen sich darum nicht zur Differenzierung gegenüber dem Wettbewerb.

Das Kano-Modell soll hier nicht vollständig erläutert werden. Aber das Beispiel der Basisanforderungen zeigt, dass es sich um eine vereinfachende, aber schlüssige Abbildung der Wirklichkeit handelt. Es eignet sich als Denkhilfe: der Kundennutzen im Potenzialprofil und im Kano-Modell gehen „Hand in Hand“. Das obige Reifenbeispiel veranschaulicht, warum im Potenzialprofil keine Selbstverständlichkeiten aufgeführt werden dürfen. Man könnte als erste Näherung festhalten, dass in der Spalte „Kriterien“ nur solche Dinge aufzuführen sind, die der Vertrieb dem Kunden als Verkaufsargument nennen kann. In Sinne des Kano-Modells muss es sich also um Leistungs- oder Begeisterungsanforderungen handeln. Dabei soll zugleich auf eine Schwäche des Potenzialprofils hingewiesen werden: es rechnet proportional. Alle Kriterien werden gleich behandelt, indem die Gewichtung mit der Beurteilung multipliziert wird. „Außergewöhnliche Glücksmomente“, die beim Kunden durch die Erfüllung besonderer wichtiger Anforderungen, sogenannter „Begeisterungsanforderungen“, entstehen, kann das Modell nicht abbilden. Das Potenzialprofil will eine plausible Näherung ermöglichen. Das Ergebnis soll einfach und nachvollziehbar ermittelt werden. Alle Feinheiten der Wirklichkeit kann es nicht abdecken. Das wäre Aufgabe eines mitdenkenden Mitarbeiters, der eine manuelle Korrektur vornimmt. Wird beispielsweise der Fahrzeuginnenraum mit dem Staubsauger gereinigt, bevor der Kunde sein Fahrzeug nach dem Reifenwechsel zurück erhält, dann könnten dafür zusätzliche Punkte berücksichtigt werden.

Das Kano-Modell ist damit nicht nur ein unterstützendes Instrument im Rahmen des Target Costing, sondern auch im Rahmen des Potenzialprofils. Es wirkt damit zumindest teilweise als ein Bindeglied zwischen den verschiedenen Dimensionen des Preis-Schwungrads.

Nur die Leistung zählt

Wenn man sagt, dass in der ersten Spalte nur solche Dinge aufgeführt werden dürfen, die dem Kunden gegenüber als Verkaufsargument genannt werden können, dann lautet eine bessere Formulierung: „alle Dinge, die der Kunde bekommt und die er als Verkaufsargument akzeptiert“. An dieser präziseren Formulierung kann man erkennen, dass weder „Preis-Leistungs-Verhältnis“ noch „Preis“ als Kriterium in der ersten Spalte auftauchen können. Diese Aussage ruft regelmäßig Verwirrung hervor, weil jedem klar ist, dass der Kunde bei seiner Entscheidung auch auf den Preis schaut. Da es sich um ein systematisches Missverständnis handelt, soll etwas ausführlicher erläutert werden, warum beide Nennungen definitiv nicht zu den Kriterien gehören können:

Die wohl einfachste Erklärung geht auf die gerade präzisierte Definition zurück. Der Preis ist nichts, was der Kunde von uns bekommt, sondern das, was wir vom Kunden bekommen. Diese Antwort ist logisch leicht nachvollziehbar. Sie bleibt trotzdem unbefriedigend, weil sie keine inhaltliche Aussage trifft.

Die zweite Erklärung lautet daher: Mit dem Instrument Potenzialprofil soll eine Obergrenze für den Verkaufspreis ermittelt werden. Der Preis ist damit das Ergebnis der Analyse und liegt noch nicht zu Beginn vor und kann darum auch nicht als erstes in das Instrument eingetragen werden.

Das führt uns zur dritten Erklärung, einer mathematischen Erklärung: Würde man den Preis nicht nur als Ergebnisvariable, sondern auch als Eingangsvariable verwenden, dann ergäbe sich ein Zirkelschluss. Dies lässt sich an einem einfachen Beispiel zeigen: Nehmen wir an, der Kunde würde seine Entscheidungen ausschließlich nach dem Preis treffen, denn dürfte es in unserer Kriterienliste nur eine einzige Zeile geben, in der als Kriterium dann logischerweise „Preis“ stünde. Genauso konsequent müssten wir diesem einen Kriterium 100 Punkte (entspricht 100 %) zuweisen. Wenn der Kunde nun bei uns kauft, dann müssten wir wohl besser sein als der Wettbewerb. Wir wären also günstiger und dürften uns in der relativen Beurteilung eine Punktzahl geben, die über „3“ liegt. Stellen wir uns vor, dass wir „deutlich besser“ seien.3 Aus der Beurteilung mit „5 Punkten“ folgen dann ausmultipliziert 100 x 5 gleich 500 Gesamtpunkte. Im Vergleich mit dem Wettbewerber haben wir damit rund 1,67 Mal so viel Punkte.4 Wir könnten damit einen 1,67 mal so hohen Preis verlangen wie der Wettbewerber. Würden wir diesen falschen Gedanken umsetzen, dann wären wir 67% teurer als der Wettbewerb. Da laut Annahme der Preis das einzige Entscheidungskriterium des Kunden darstellt, wären wir mit einem 67 % höheren Preis als unser Wettbewerber aber für den Kunden sehr unattraktiv. Wir müssten uns nun „sehr schlecht“ beurteilen. Wir erhielten nur noch „einen Punkt“ und hätten damit in der Neuberechnung nur noch 100 Gesamtpunkte. Das wäre ein Drittel der Punkte des Wettbewerbs und wir könnten nur noch 1/3 seines Preises nehmen. In der Beurteilung gegenüber dem Wettbewerber würden wir nun wieder deutlich besser sein als er. Schließlich – so war die irrige Annahme – hängt alles am Preis. Der manchmal zu hörenden Aussage, der Kunde kaufe allein nach dem Preis, soll später noch einmal ausführlich nachgegangen werden. Jetzt soll zunächst nur festgehalten werden, dass sich der gesamte Kreis wieder von vorne anfangen würde zu drehen; vergleichbar einer Waschmaschine, die schleudert. Das ist offensichtlich nicht sinnvoll.

Preis-Leistungs-Verhältnis

Damit haben wir drei Erklärungen, warum „Preis“ beziehungsweise „Preis-Leistungs-Verhältnis“ keine Kriterien im Sinne des Potenzialprofils darstellen können. Wir wollen im Gegenteil mit dem Potenzialprofil erst noch ein passendes Preis-Leistungs-Verhältnis ermitteln! Hätten wir die exakt gleiche Leistung wie unser Wettbewerber, dann wäre die Sache einfach. Dann würden wir seinen Preis „abschreiben“ und hätten das gleiche Preis-Leistungs-Verhältnis.5 Möglicherweise hat mancher Leser jetzt noch eine Testzeitschrift vor Augen, in der sehr wohl vom Preis-Leistungs-Verhältnis die Rede ist. Die Antwort darauf ist einfach. Die Zeitschrift nimmt dem Leser einen komplexen Bewertungsprozess ab. Sie empfiehlt ihm, welches Produkt er kaufen soll. Je nach Zeitschrift sieht die Empfehlung anders aus: das beste Produkt, das billigste Produkt und das Produkt mit dem besten Preis-Leistungs-Verhältnis. Diese letzte Empfehlung setzt den Nutzen (Leistung) mit dem Preis ins Verhältnis. Insofern scheint es unserem Vorgehen sehr ähnlich. Allerdings betrachtet die Zeitschrift gegebene Produkte mit gegebenen Preisen. Mit dem Potenzialprofil versuchen wir dagegen, den Preis (im Sinne einer Preisobergrenze) erst noch zu bestimmen. Mittelfristig wollen wir Maßnahmen identifizieren, um auch den Nutzen für den Kunden (und das ist gleichbedeutend mit unserer Leistung) zielgerichtet zu verbessern. Deshalb ist die Situation nicht mit einer Testzeitschrift vergleichbar.

Wer sollte nun die Kriterien festlegen? Wenn es sich um Kaufkriterien handelt, dann wäre es schön, der Kunde würde uns seine Kriterien selber nennen. Aber nicht immer kann der Kunde gefragt werden oder ist er bereit zu antworten. Die zweitbeste Information erhalten wir dann vom Vertrieb bzw. vom Marketing. Der Vertrieb entscheidet, welche Argumente er dem Kunden gegenüber nennen kann. Argumente, die der Kunde zurückweist, scheiden darum aus.

Bei der Festlegung der Kriterien ist zugleich darauf zu achten, die Anzahl der Kriterien zu begrenzen. Im Normalfall sind 10 Kriterien mehr als ausreichend. Weniger sind besser. Zum einen berücksichtigt der Kunde bei seiner Entscheidung nur eine begrenzte Anzahl Überlegungen. Jeder Leser mag sich selber fragen, wie viele Kriterien er in seine Entscheidungen einbezieht (z. B. für einen Reifenwechsel oder eine Flugreise). Zum anderen fällt bereits bei 10 Kriterien die Gewichtung sehr schwer. Sollte der Kunde bspw. ein Kriterium mit 35 % und ein weiteres mit 25 % gewichten, dann haben die verbleibenden acht eine durchschnittliche Gewichtung von 5 %. Eine Differenzierung zwischen diesen weiteren acht Kriterien ist de

facto kaum noch möglich. Sollten bei einem Workshop mehr Kriterien erarbeitet worden sein, dann ist i.d.R. die Detaillierung zu hoch. Am einfachsten ist es, ähnliche Nennungen zu gruppieren und so die Anzahl der Kriterien zu begrenzen. Die zunächst zu hohe Detaillierung ist für die folgenden Schritte aber von Vorteil.

Gewichtung und Beurteilung gegenüber dem Wettbewerb

Die Gewichtung wird möglichst anonym durchgeführt, damit ein (möglicherweise dominanter) Vorgesetzter nicht das Ergebnis verfälscht. Moderationskarten schreiben zu lassen ist ein geeignetes Vorgehen. Bevor die Karten ausgewertet werden, empfiehlt es sich, auch die Beurteilung gegenüber dem Wettbewerb zunächst aufzuschreiben und einzusammeln. Dadurch wird vermieden, dass eine Selbsttäuschung auftritt. Ist die Gewichtung bereits bekannt, dann kann typischerweise beobachtet werden, dass Kriterien mit einer hohen Gewichtung besonders gut beurteilt werden. Das Unterbewusstsein spielt dem Entscheider einen Streich: „Wir müssen gut sein, sonst würde der Kunde doch wohl nicht zu uns kommen“.

Ist die Gewichtung hingegen nicht bekannt, ergeben sich für die verschiedenen Kriterien oftmals divergierende Benotungen. Für das gegenseitige Verständnis und den gemeinsamen Lernprozess sind gerade solche Momente sehr wichtig. Unterschiedliche Meinungen dürfen darum nicht mit falschen Kompromissen in Form von Durchschnitten übergangen werden. Die Diskussion mag mühsam sein, aber sie ist notwendig. Das gilt gleichermaßen für die Ermittlung der Gewichte.

Ist beispielsweise von einem Mitarbeiter die Note „etwas besser als der Wettbewerb (vier Punkte)“ und von einem anderen Mitarbeiter die Note „etwas schlechter als der Wettbewerb (zwei Punkte)“ genannt worden, dann sollte nicht als Antwort drei Punkte aufgeschrieben werden. Der Durchschnitt verdeckt ein Problem. Der alte Satz „der Durchschnitt ist im Einzelfall immer falsch, aber im Durchschnitt immer richtig“ gilt hier nicht. Es handelt sich nicht um ein Versicherungs-Problem, bei dem das Gesetz der großen Zahl die einzelnen Unterschiede ausgleicht. Vielmehr geht es darum, einen Kundentyp möglichst treffend zu beschreiben. Es handelt sich um das Problem des Jägers: Schießt dieser einmal links und einmal rechts an der Sau vorbei, dann bleibt er abends hungrig. Er hat nicht im Durchschnitt ein Schwein erlegt. Das Potenzialprofil wird deshalb für einen konkreten Kundentyp und für ein konkretes eigenes Produkt im Vergleich zu einem konkreten Wettbewerbsprodukt erstellt. Unterschiede in den Noten oder den Gewichten sind oft ein Zeichen dafür, dass ein anderes Verständnis vom Kunden oder vom Wettbewerb herrscht.

Preisobergrenze

Wichtig ist auch die Entscheidung, wer die Gewichtung und die Beurteilung durchführen sollte. Sofern der Kunde die Kriterien erarbeitet hat, ist er oft auch bereit, eine Gewichtung zu liefern. Ansonsten kann wiederum der eigene Außendienst befragt werden. Die Beurteilung gegenüber dem Wettbewerb kann jedoch nicht so leicht erfolgen. Kunden, die den Wettbewerb nicht oder nicht gut kennen, urteilen tendenziell zu gut. Auch der Außendienst urteilt eher positiv, schließlich verkauft er ja unser Produkt. Im Sinne des Potenzialprofils ist eine zu gute Beurteilung aber gefährlich.

Wir ermitteln eine Preisobergrenze und die Überschreitung der Obergrenze ist gefährlicher als die Unterschreitung. Sind wir nämlich zu teuer, könnte es passieren, dass kein Kunde mehr kommt. Sind wir hingegen zu günstig, dann verschenken wir zwar Marge, aber das wird wenigstens teilweise dadurch kompensiert, dass sehr viele Kunden unser Produkt haben wollen. Zudem verhindert die zum Beispiel mit einer Zuschlagskalkulation ermittelte Preisuntergrenze, dass unser Preis zu gering ausfällt. Die Überschreitung der Preisuntergrenze ist damit gefährlicher als die Unterschreitung. Er müssen darum darauf achten, dass die Beurteilung eher zu schlecht als zu gut ausfällt. Für die Beurteilung sollten wir also solche Personen befragen, die auch Wissen um die Schwächen unserer Leistung haben. Das sind all die Mitarbeiter der Firma, bei denen die Kritik aufläuft. Typische Beispiele dafür sind die Beschwerdeabteilung oder das Kassenpersonal. Sicherlich sind das genau die Personenkreise, die typischerweise bei einer Kalkulation nicht gefragt werden. Nur darf man sich selbstkritisch vor Augen führen, dass unsere Leistung nicht schon dadurch besser wird, dass wir die Augen und Ohren vor unangenehmen Wahrheiten verschließen. Unwissenheit schützt nicht vor der Reaktion des Kunden.

Leistungsvergleich über Faktoren

Da die Überschreitung der Preisobergrenze die gefährlichere der beiden Möglichkeiten ist, ist die „5er-Skala“ empfehlenswert. Der maximale Faktor beträgt dann wie vorher gesehen 1,67. Damit kann der Wettbewerbspreis um maximal 67 % überschritten werden. Würde stattdessen eine „7er-Skala“ gewählt, dann betrüge der maximale Faktor schon 1,75 ( = 700 : 400 ).

Es ist ersichtlich, dass eine größere Skala auch die potenzielle Preisobergrenze erhöhen würde. Bei völlig neuartigen Kundenlösungen, die dann auch zu einem erheblich höheren Kundennutzen führen, ist ein deutlich höherer Preis gegenüber den heutigen Produkten oft gerechtfertigt. Der Kunde zahlt dann auch den Preisaufschlag. Bei den meisten Anwendungsfällen fällt der Unterschied geringer aus. Hier ist schnell die vom Kunden akzeptierte Preisobergrenze überschritten. Da das Risiko durch die Wahl der Skala steuerbar ist, lautet die Empfehlung zu einer tendenziell geringen Anzahl Noten. Eine „3er-Skala“ würde jedoch kaum noch Differenzierungsmöglichkeiten bieten. Da zugleich immer eine ungerade Anzahl Benotungen möglich sein muss, weil sonst die Mittelposition für das Wettbewerbsprodukt fehlt, bleibt als Risikobegrenzende und doch noch unterscheidungsfähige Notenanzahl die „5er-Skala“.

Eine geringe Anzahl Alternativen auf der Benotungsskala hat auch den Vorteil, dass sich die Diskussionen nicht unnötig in die Länge ziehen. Das gilt umso mehr, als die Beurteilung subjektiv ist und auch mit einer größeren Skala nicht an Genauigkeit gewinnt. Manchmal kommen die Diskussionen trotzdem nicht zu einem Ergebnis. Häufig liegt es daran, dass ein Kriterium unterschiedlich interpretiert wird. Steht beispielsweise nur „Wartezeit“ dort, so gibt es verschiedene mögliche Interpretationen. Damit kann zum Beispiel die Wartezeit gemeint sein, bis man einen Termin zum Reifenwechsel bekommt. Oder die Wartezeit, bis man endlich „drankommt“. Man hatte einen Termin um 11:00 Uhr und nun ist es bereits kurz vor 12 und man ist immer noch nicht dran. Mit der Wartezeit kann zu guter Letzt aber auch gemeint sein, dass der Reifenwechsel 40 Minuten dauert, weil sich nur ein Monteur um das Auto kümmert. Würden sich zwei Monteure parallel um das Auto kümmern, dann müsste man nur die halbe Zeit warten, bis das Auto fertig wäre. Bevor also doch ein Durchschnitt gebildet wird, weil’s halt weitergehen soll, dann sollte man alle Beteiligten daran erinnern, dass ein falsches Ergebnis nicht schon deshalb weiterhilft, nur weil es schnell erreicht wurde. Die Lösung liegt vielmehr darin, noch einmal einen Bearbeitungsschritt zurück zu gehen und zu schauen, ob wirklich an allen Stellen das gleiche Verständnis bzgl. Kriterien, Kunden oder Wettbewerber herrscht.

Die Beschreibung, was mit einem Kriterium gemeint ist, ist insbesondere dann wichtig, wenn das Kriterium von anderen Leuten festgelegt wird, als von denjenigen, welche die Beurteilung machen. Hier ist die Kundenbefragung im Nachteil, denn es entstehen Interpretationsspielräume, ohne dass in jedem Fall der Kunde noch gefragt werden kann. Je mehr durch gute Vorüberlegungen und Dokumentation von Zwischenergebnissen solche potenziellen Missverständnisse ausgeschaltet werden, desto schneller wird auch ein Ergebnis erreicht. Das berühmte Zitat „wer es eilig hat, möge langsam gehen“ gilt auch hier. Obwohl jede Dokumentation Zeit braucht und scheinbar verlangsamt, wird der Prozess letztlich beschleunigt, weil an anderer Stelle unnötige Diskussionen unterbleiben. Oder, um es mit Deyhles Worten zu sagen: „Vorne gerührt, brennt hinten nicht an“.

Gesamtpunktzahl und Maßnahmen

Die Aussage „der Kunde kauft nur nach dem Preis“ ist vor dem Hintergrund des Potenzialprofils sehr erhellend. Zunächst gilt festzuhalten, dass die Aussage zu pauschal ist, weil es nicht den Durchschnittskunden gibt. Alter, Geschlecht, Bildung, Einkommen, Einstellungen und alle weiteren Kriterien sollten es möglich machen, dass wir auch eine Kundengruppe erreichen können, die bereit ist, nicht nur „billig“ zu kaufen. Also wäre es besser von „unserem“ Kunden zu reden. So wie das Potenzialprofil für einen spezifischen Kunden und ein spezifisches Wettbewerbsprodukt erarbeitet wurde.

Darüber hinaus ist der Satz unvollständig. Es geht schließlich konkret um unser Produkt, bei dem der Kunde keinen Unterschied zum Konkurrenzprodukt erkennt. Schlimmer noch: Wir sind auch nicht in der Lage, es ihm zu erklären. Aber da kann man den Kunden schon verstehen: bei identisch wahrgenommener Leistung entscheidet er sich für das billigste Angebot. Genau das zeigt uns auch das Potenzialprofil. Wenn wir uns in Summe (gleiche Punktsumme = gleicher Kundennutzen) nicht von der Konkurrenz abheben können, wenn wir also auch 300 Gesamtpunkte haben, dann beträgt der Faktor exakt 1,0 und es lässt sich kein höherer Preis erzielen.

Die vollständige Aussage lautet darum zugespitzt: Wir haben ein Produkt von nur durchschnittlicher Marktqualität, so dass wir keinen Kunden finden können, der bereit ist, mehr dafür zu bezahlen. Diese Formulierung ist nicht populär. Es ist also nicht verwunderlich, wenn man allenthalben hört „der Kunde kauft nur nach dem Preis“. Das klingt auch viel besser als das Eingeständnis, dass es in fast jeder Branche einen Anbieter gibt, der seine Produkte überdurchschnittlich teuer verkauft, nur dass man eben selber dazu leider nicht in der Lage ist. Suchen wir uns Beispiele aus unserem Privatleben, so werden wir fündig bei teuren Gütern wie Häusern, Autos, Schmuck. Wir werden genauso fündig am anderen Ende bei relativ günstigen Gütern wie z. B. bei Lebensmitteln und Gütern des täglichen Bedarfs. Überall finden sich erhebliche prozentuale (und manchmal auch absolute) Preisunterschiede innerhalb einer Produktklasse. Und fast immer bestehen Unterschiede im Produkt, so dass sich Kunden finden, die einen höheren Preis zahlen.

Kauft der Kunde wegen des Preises?

Jüngstes und sicherlich den meisten ein bekanntes Beispiel ist Kaffee. Die Produktvarianten heißen vereinfacht: Pulverkaffee vs. Gemahlener Kaffee vs. Portionierter Kaffee (Pads und Cups). Die Preise für eine Tasse Kaffee unterscheiden sich alleine zwischen gemahlenem Kaffee und portioniertem Kaffee um mehrere hundert Prozent. Es soll also niemand behaupten, der Kunde kaufe nur nach dem Kriterium „Preis“. Vielmehr gibt es Kunden, welche die Portionen als besser empfinden und bereit sind, dafür auch mehr zu bezahlen. Andere Kunden gewichten die Vor- und Nachteile anders und bleiben bei gemahlenem Kaffee. So haben Pads und Cups die bisherigen Varianten „gemahlener Kaffee“ und „Pulverkaffee“ nicht verdrängt. Vielmehr haben verschiedene Kundentypen die Möglichkeit, unterschiedliche Produkte zu kaufen.

Wenn man sich die Ausgangssituation Pulverkaffee vs. Gemahlener Kaffee anschaut, dann wurde mit den Portionen nicht der gesamte Markt adressiert, sondern nur das hochpreisige Segment. Einem Teil der Kunden des oberen Preissegments wurde eine noch stärker auf ihre Wünsche zugeschnittene Lösung angeboten, die natürlich teurer war, als die bisherige Produktvariante.6 Exakt so arbeitet auch das Potenzialprofil, indem es spezifisch auf einen konkreten Kundentyp ausgerichtet ist. Für einen anderen Kundentyp muss es neu erstellt werden.

Die Produktauswahl des Kunden ist ein bewusster Akt und genau so bewusst erfolgt die Steuerung auf Firmenseite. Welcher Kunde ist strategisch gewünscht? Die Frage hat viele Facetten, die weit über das Potenzialprofil hinausgehen. Jedoch muss ein Wettbewerbsvorteil verteidigt werden. Und damit sind wir bei der letzten Spalte des Potenzialprofils – den Maßnahmen.

Im Rahmen von Workshops lässt sich immer wieder ein grundlegender Irrtum bezüglich der Maßnahmen feststellen. Maßnahmen werden vor allem dort ergriffen, wo die eigene Leistung schlechter ausfällt als beim Wettbewerb. Das erinnert an den Satz, dass man an seinen Schwächen arbeiten solle. Die Einstellung ist menschlich ehrenwert, für unser Leistungsangebot muss aber noch ein weiterer Gedanke bedacht werden. Würden wir nur an unseren Schwächen arbeiten, und nehmen wir einmal an, der Wettbewerber würde das auch tun, wohin würde das führen? Nach einiger Zeit wären wir in unseren bisherigen Schwachpunkten so gut wie der Wettbewerb. Leider hätte er die gleiche Entwicklung vollzogen und wäre in unseren bisherigen Stärken ebenso gut geworden wie wir. Unser Produkt würde sich nicht mehr vom Wettbewerbsprodukt unterscheiden. Wir wären austauschbar geworden, so dass wir mittelfristig in den Preiskampf geraten. Genau das wollten wir aber doch vermeiden. Der folgende Satz mag zum Nachdenken anregen: Der Kunde kommt zu uns wegen unserer Stärken und trotz unserer Schwächen. Es braucht also auch Maßnahmen, die unseren Vorsprung gegenüber dem Wettbewerbsprodukt halten oder sogar ausbauen. Leider ist es meist so, dass ein überdurchschnittlicher Kundennutzen auch zu überdurchschnittlichen Kosten führt. Trotzdem kann das kann sehr lukrativ sein, nämlich dann, wenn der Kunde eine noch größere Zahlungsbereitschaft aufweist. Ein typisches Beispiel dafür sind Sportwagen.

Stärken weiterentwickeln

Diejenigen Kunden, denen unsere Stärken wichtiger als unsere Schwächen sind, werden unser Produkt kaufen. Die übrigen Kunden wird man mit diesem Produkt verlieren – aber man ist ja nicht auf ein Produkt beschränkt. Die Arbeit mit den Potenzialprofil setzt also voraus, dass in den Firmen die Bereitschaft herrscht, auch auf Kunden zu verzichten. Deutlicher könnte man es wie folgt beschreiben: Nur weil wir uns nicht entscheiden, für welchen Kunden das Produkt gedacht ist, heißt das noch lange nicht, dass der Kunde nicht weiß, welches Produkt er will. Wer für jeden Kunden alles sein will, könnte am Ende des Tages für alle Kunden nichts sein. Im Extremfall wird das Produkt nicht akzeptiert. Im weniger schlimmen Fall wird unser Produkt nicht die volle Preisbereitschaft des Kunden ausschöpfen können.

Das Potenzialprofil versucht, den angestrebten Kundentyp glücklicher zu machen, indem es ihm einen höheren Nutzen gibt. Das passiert in dem Bewusstsein, dass damit ein anderer Kunde einen geringeren Nutzen bekommt. Die Spalte Maßnahmen kann also nur im Einklang mit der Strategie erarbeitet werden. Sie hat strategische und operative Konsequenzen, weil sie sowohl Kunden und Wettbewerber als auch Preise und Kosten berührt. Unserem Ziel einer ganzheitlich angelegten Kalkulation, wie sie im Potenzialprofil schematisch alt war, kommen wir mit dem Potenzialprofil einen deutlichen Schritt näher.

Seine Stärke ist nicht, jede auftretende Frage mit der höchsten Detailgenauigkeit zu beantworten, sondern eher, möglichst viele Fragen und Beteiligte zusammenzuführen. In diesem Sinne erzeugt das Potenzialprofil ein gemeinsames Grundverständnis in der Firma. Verschiedene Detailfragen werden in einem weiteren Schritt mit spezialisierten Instrumenten noch zu bearbeiten sein. Aber erst muss das Gesamtbild klar sein, damit die noch zu erarbeitenden Details sinnvoll geklärt werden können. Das Potenzialprofil sollt darum am Anfang einer Produktneuentwicklung stehen. Aber genauso sinnvoll ist es, in größeren Abständen, z. B. anlässlich eines Produkt-Relaunches, in einem Workshop das gemeinsame Verständnis wieder aufzufrischen.

Zusammenfassung

Schauen wir uns zum Abschluss noch die drei Kalkulationsprinzipien an:

1) Prinzip der Verursachung

2) Prinzip der Inanspruchnahme

3) Prinzip der Tragfähigkeit

Über das Verursachungsprinzip wird oft gesagt, es sei „beweisbar“. Aus dem Arbeitsplan und der Stückliste folgt eindeutig, was es „für eine Einheit mehr braucht“. Was erforderlich ist, um eine Leistung gegenüber dem Kunden wieder erbringen zu können, kann eindeutig nachgewiesen werden. Das Verursachungsprinzip kann darum nur für das Produkt (siehe Fußnote 1) verwendet werden.

Das Prinzip der Inanspruchnahme wird dagegen als „begründbar“ beschrieben. Gemeint ist damit, „was dem Produkt nützt“. Das beginnt mit der internen Logistik und endet bei Marketing/Vertrieb. Zunächst einmal ist ein strenges Einzelkostenprinzip anzuwenden und danach hilft im Bereich der Gemeinkostenprozesse die Prozesskostenrechnung als Instrument weiter.

Das dritte Prinzip „Tragfähigkeit“ bereitet seit jeher die größten Schwierigkeiten. Dieser Teil des Preises sei lediglich „verhandelbar“ heißt es. Eine andere Formulierung lautet: „das, was der Kunde zu zahlen bereit ist“. Bei dieser Formulierung bleibt jedoch offen, wie diese Zahlungsbereitschaft ermittelt werden soll. Das sei Aufgabe des Außendienstes, heißt es oft. Schließlich haben viele gute Vertriebler ein Gespür für Markt und Kunde. Der „geniale Riecher“ bleibt damit aber zugleich auf die Person des Außendienstlers beschränkt. Das Wissen muss mitteilbar, nachvollziehbar, hinterfragbar und beeinflussbar gemacht werden, sonst ist es für die Organisation nicht nutzbar. Hier liegt die große Stärke des Instruments: Das Potenzialprofil zeigt allen Beteiligten transparent die wichtigsten Einflussfaktoren auf den Nutzen und damit auf die Zahlungsbereitschaft des Kunden an. Das kann und sollte Konsequenzen für Art und Ausgestaltung der Leistung haben.

Die häufig mit der Erarbeitung verbundenen Diskussionen kosten zwar Zeit, aber damit werden die bis dato nicht offen ausgesprochenen Missverständnisse und Meinungsverschiedenheiten „zum Thema gemacht“ und können ausgeräumt werden. Das Bild des Kunden und seiner Wünsche wird vereinheitlicht und für alle Empfänger und Abteilungen (F&E, Marketing, Strategie, Kalkulation) gleich dargestellt. Das Potenzialprofil unterstützt damit vor allem die Kommunikation zwischen den Bereichen.

Ausblick

Das Potenzialprofil kann mit geringem Aufwand erarbeitet werden. Im Vergleich zu ausgefeilten Kundenbefragungen und Testmärkten ist es wesentlich einfacher aufgebaut. Daher verursacht es auch deutlich geringere Kosten. Damit stellt es eine günstige Alternative dar, um sich plausibel an die Preisobergrenze heranzutasten. Für kleinere Unternehmen, die nur eine geringe Kundenanzahl bedienen, ist es oft sogar das einzig nutzbare Instrument, weil statistische Verfahren an den Kosten oder an der geringen Grundgesamtheit scheitern.

Das Potenzialprofil erfüllt zwei wichtige Anforderung an gute Controlling-Instrumente: es schafft Transparenz und es löst Maßnahmen aus. Es schafft Transparenz, weil es die Bearbeitung der strategischen Kernfrage „warum soll der Kunde bei uns kaufen?“ erzwingt. Die kaufentscheidenden Kriterien des Kunden werden nicht nur identifiziert, sondern auch gewichtet. Zugleich wird durch den Produktvergleich der Einstieg in ein verkürztes Wettbewerbsprofil begonnen. Dadurch ergibt sich auf fast natürliche Weise die Frage nach den Maßnahmen: Welche Teilaspekte der Leistung sollten verändert werden? Den erforderlichen Indikator, ob sich die Maßnahmen lohnen könnten, liefert das Potenzialprofil ebenfalls. Es zeigt die daraus resultierende Preisbereitschaft des Kunden, d. h. welchen Preis er vermutlich noch akzeptieren wird.

In der aktuellen Situation müssen viele Firmen gezwungenermaßen von ihren gewohnten Verfahren und Prozessen abweichen. Vielfach ist Kostensenkung und Liquiditätssicherung von so überragender Bedeutung geworden, dass für andere Fragen kaum Zeit bleibt. Wo Preiserhöhungen ohnehin nicht möglich sind, da mag man auch keine Zeit darauf verschwenden. Aber im nächsten Aufschwung, der ja auch einen Neuanfang darstellt, bietet sich immer Potenzial, dass nicht verschenkt werden sollte. Machen wir uns darum heute – also noch in der Krise – die Gedanken um unsere Produkte und Dienstleistungen, mit denen wir morgen bessere Preise nicht nur kalkulieren, sondern auch dem Kunden begründen können.

1 Dienstleistungsunternehmen glauben oft irrtümlich, sie hätten keine Produktkosten. Dem liegt meist ein sprachliches Missverständnis zu Grunde: Produktkosten sind die Kosten „für eine dazukommende Einheit“ (vgl. Wörterbuch der Int. Group of Controlling). Das gibt es bei Produkten wie Dienstleistungen. Manchmal ist es aber ein inhaltliches Missverständnis. Der zeitlich ältere Begriff für Produktkosten lautet ‚variable Kosten‘. Daraus wird teilweise fälschlich abgeleitet, es handele sich um ‚beeinflussbare Kosten’. Andere haben den Begriff fälschlich mit ‚Einzelkosten’ gleichgesetzt und wieder andere wollen einen Bezug zur Zahlungswirksamkeit herstellen. Richtig bleibt in diesem Zusammenhang allein, dass es Kosten für eine (Kalkulations-)Einheit, d. h. Auftrag, Stk, kg, m, etc., mehr sind.

2 Anstelle des Begriffs „Leistung“ wird in diesem Aufsatz gleichbedeutend das Wort „Produkt“ verwendet. Es steht für Produkte und Dienstleistungen.

3 Ob wir uns nun „etwas besser“ oder „deutlich besser“ einschätzen, ob wir uns also 4 oder 5 Punkte geben, ist für die Erklärung unerheblich.

4 Das Wettbewerbsprodukt muss immer 300 Punkte haben. Die Art unseres Vergleichs „besser (schlechter) als der Wettbewerb“ führt dazu, dass es immer auf der Note „gleich gut“ liegt. Daraus folgt 100 x 3 = 300. Dabei ist es unerheblich ob das Wettbewerbsprodukt besonders (z. B.) schlecht ist. Wenn wir uns die Punktzahl „1“ oder „2“ zuweisen, dann ist es das Eingeständnis, dass wir eine noch schlechtere Leistung als der Wettbewerber abliefern.

5 Dass Abschreiben durchaus problematisch sein kann, soll hier nicht zu Ende diskutiert werden. Die einfachste Variante ist, dass unser Wettbewerber einen nicht auskömmlichen Preis gewählt hat. Wenn er „Pleite geht“ – wollen wir dann mitgehen?

6 Dass es sich bei den Kriterien nicht nur um „harte Faktoren“ handelt, zeigt das Zitat von Gerhard Berssenbrügge, Europa-Chef der Nestlé-Tochter Nespresso: „Wir verkaufen nicht nur Kaffee, wir verkaufen ein Erlebnis“ (DER SPIEGEL, 20/2005, S. 91)

Guido Kleinhietpaß

Erschienen in: Controller Magazin, September 2009, S. 10-17